Plano Poupança Reforma e IRS: o que pagar e declarar?

Os rendimentos de um Plano Poupança Reforma, conhecido por PPR, podem ser considerado: rendimentos de capitais (Categoria E), se forem pagos sob a forma de reembolso total ou parcial (incluindo os que forem efetuado com natureza prestacional, durante um período inferior a 11 anos), ou rendimentos de pensões (Categoria H), se forem pago sob a forma de prestações regulares e periódicas até ao fim da vida (ou seja, sob a forma de renda vitalícia).

Em qualquer dos casos, os rendimentos de um PPR estão sujeitos a IRS. Continue a ler este artigo e fique a saber quanto tem de pagar de imposto.

Rendimentos de reembolso de um Plano Poupança Reforma

Como são tributados?

Os rendimentos de um PPR pagos sob a forma de reembolso são tributados por retenção na fonte à taxa liberatória de 20% ou 21,5%, pelo que são pagos já líquidos de imposto.

O imposto retido pela entidade pagadora é posteriormente entregue à Autoridade Tributária e Aduaneira (AT). Desta forma, o titular não necessita de declarar no IRS estes rendimentos.

Reembolso dentro das condições da lei

Se o reembolso ocorrer dentro das condições da lei (ver caixa abaixo), a retenção na fonte é feita à taxa liberatória de 20% e apenas sobre 2/5 (40%) dos rendimentos. Tal significa que 3/5 (60%) dos rendimentos ficam excluídos de tributação. Na prática, é como se a totalidade dos rendimentos fosse tributada a uma taxa liberatória de 8%.

Exemplo

O Vítor fez 60 anos e pediu o reembolso de um PPR, no qual investiu 25 000 euros ao longo de cinco anos, tendo obtido rendimentos ilíquidos de 10 000 euros.

Como o reembolso ocorreu nas condições previstas na lei (60 anos de idade e permanência de cinco anos), a retenção na fonte foi feita à taxa liberatória de 20% e incidiu apenas sobre 2/5 dos rendimentos (4 000 euros), traduzindo-se em 800 euros de IRS. O Vítor recebeu assim rendimentos líquidos de 9 200 euros.

PPR: 25 000 €

Rendimentos ilíquidos: 10 000 €

Retenção na fonte de IRS: 800 € (10 000 € x 20%)

Rendimentos líquidos: 9 200 € (10 000 € – 800 €)

Plano Poupança Reforma: condições legais de reembolso

- Reforma por velhice do titular ou do cônjuge, se o PPR for bem comum. Apenas possível cinco anos após a subscrição do PPR.

- A partir dos 60 anos de idade do titular ou do cônjuge, se o PPR for bem comum. Apenas possível cinco anos após a subscrição do PPR.

- Pagamento de prestações de contratos de crédito garantidos por hipoteca sobre imóvel destinado apenas a habitação própria e permanente do titular.

- Desemprego de longa duração do titular ou de qualquer membro do agregado familiar.

- Incapacidade permanente para o trabalho do titular ou de qualquer membro do seu agregado familiar.

- Doença grave do titular ou de qualquer membro do seu agregado familiar.

- Morte do titular ou cônjuge, se o PPR for bem comum. O valor é entregue aos herdeiros ou beneficiários.

Deduções à coleta

Além de um Plano Poupança Reforma beneficiar de uma tributação mais reduzida, face à maioria dos produtos financeiros, tem outra grande vantagem: os valores investidos podem ser deduzidos à coleta do IRS. Saiba quanto pode deduzir em PPR ao seu IRS

Sabia que…

A modalidade mutualista Poupança Reforma dá-lhe acesso aos mesmos benefícios fiscais dos PPR? Comece hoje a preparar a sua vida para quando não tiver de trabalhar e, até lá, poupe no IRS.

Reembolso fora das condições da lei

Se o reembolso ocorrer fora das condições da lei, a retenção na fonte é feita à taxa liberatória de 21,5%.

Antes do 5.º ano

Caso o reembolso ocorra antes do 5.º ano de vigência do contrato, a taxa liberatória de 21,5% incide sobre a totalidade dos rendimentos.

Após o 5.º ano e antes do 8.º ano

Quando o reembolso ocorre após o 5.º ano e antes do 8.º ano de vigência do contrato, a taxa liberatória de 21,5% incide sobre 4/5 (80%) dos rendimentos. Ou seja, 1/5 (20%) dos rendimentos fica excluído de tributação. Na prática, é como se a totalidade dos rendimentos fosse tributada a uma taxa liberatória de 17,2%.

É necessário, porém, que o valor das entregas na primeira metade da vigência do contrato corresponda pelo menos a 35% da totalidade das mesmas. Caso contrário, a taxa liberatória aplica-se à totalidade dos rendimentos.

Após o 8.º ano

Se o reembolso acontecer depois do 8º ano de vigência do contrato, a taxa liberatória de 21,5% incide sobre 2/5 (40%) dos rendimentos. Ou seja, 3/5 (60%) dos rendimentos ficam excluídos de tributação. Na prática, é como se a totalidade dos rendimentos fosse tributada a uma taxa liberatória de 8,6%.

É necessário, porém, que o valor das entregas na primeira metade da vigência do contrato corresponda pelo menos a 35% da totalidade das mesmas. Caso contrário, a taxa liberatória aplica-se à totalidade dos rendimentos.

Atenção

Quando o reembolso de um Plano Poupança Reforma ocorre fora das condições legais previstas, o titular é obrigado a devolver todas as deduções à coleta de que beneficiou, ás quais acresce uma majoração de 10% por cada ano decorrido.

Como se declara um Plano Poupança Reforma?

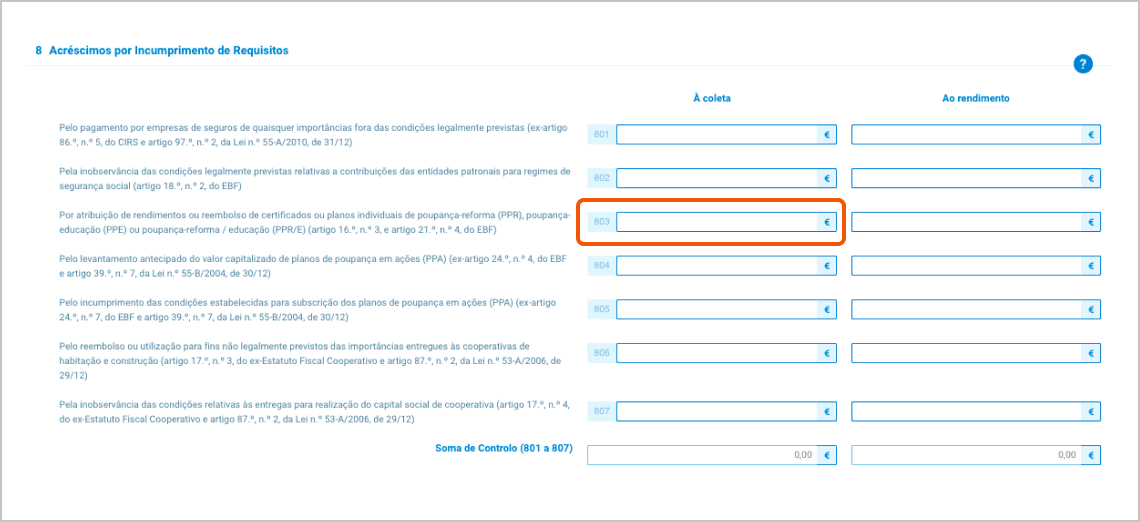

Não necessita de declarar os rendimentos do reembolso de um PPR. No entanto, se o reembolso ocorrer fora das condições previstas na lei, é obrigado a preencher o quadro 8 do anexo H da declaração Modelo 3 , para devolver as deduções à coleta de que usufruiu, bem como a majoração de 10% por ano.

Como se preenche o quadro 8 do anexo H?

Para preencher o quadro 8 do anexo H da declaração Modelo 3, insira no campo 803, da coluna “À coleta”, os valores das deduções à coleta, acrescidos de 10% por cada ano decorrido.

Rendimentos de prestações regulares e periódicas

Como são tributados?

Os rendimentos de um PPR recebidos sob a forma de prestações regulares e periódicas, ou seja, rendas vitalícias, são tributados como se fossem pensões. Assim, ficam desde logo sujeitos a retenção na fonte, à taxa aplicável em vigor, sendo obrigatoriamente englobados e sujeitos às taxas gerais do IRS. Os valores retidos na fonte são deduzidos ao imposto final a pagar, calculado após a entrega da declaração de IRS.

Como são declarados?

Os rendimentos de um PPR recebidos sob a forma de prestações regulares e periódicas têm de ser declarados no IRS. Nesse caso, deve ser preenchido o quadro 4A do anexo A da declaração Modelo 3.

Como se preenche o quadro 4 – A do anexo A?

Para preencher o 4A do anexo A da declaração Modelo 3 siga as seguintes instruções:

Campo “NIF da Entidade Pagadora”

Insira o NIF da entidade que pagou os rendimentos do PPR.

Campo “Código dos Rendimentos”

Clique no dropdown e selecione a opção “403”, referente a “Pensões (com exceção das pensões de sobrevivência e de alimentos)”.

Campo “Titular”

Indique o NIF do titular dos rendimentos do PPR.

Campo “Rendimentos”

Indique o valor dos rendimentos ilíquidos do PPR.

Campo “Retenções na Fonte”

Indique o valor de IRS retido na fonte.

Campo “Contribuições”

Indique o valor das contribuições obrigatórias descontadas aos rendimentos ilíquidos do PPR.

Campo “Retenção Sobretaxa”

Só se aplica a declarações de IRS referentes aos anos de 2015, 2016 e 2017. Se for o caso, indique o valor retido a título de sobretaxa.

Campo “Quotizações Sindicais”

Indique o valor pago a título de quotizações sindicais.

Campo “Data do Contrato Pré-Reforma”

Não se preenche.

Campo “Data do Primeiro Pagamento”

Não se preenche.

Os conteúdos do blogue Ei – Educação e Informação não dispensam a consulta da respetiva informação legal e não configuram qualquer recomendação.

Este artigo foi útil?