Anexo SS do IRS: saiba se tem de entregar e como preencher

O anexo SS do IRS destina-se aos trabalhadores independentes, sendo essencial para assegurar a sua proteção social em situação de cessação da atividade (se forem economicamente dependentes). Neste artigo, esclarecemos as principais dúvidas sobre este anexo e explicamos como preenchê-lo de forma adequada para evitar complicações futuras com a Segurança Social.

O que é o anexo SS?

É uma declaração anual de rendimentos ilíquidos dos trabalhadores independentes, que permite identificar as entidades contratantes e as respetivas obrigações contributivas. Só assim é possível assegurar a proteção no desemprego destes trabalhadores.

Quem deve entregar o anexo SS?

Este anexo do IRS abrange todos os trabalhadores independentes (salvo algumas exceções), com atividade aberta nas Finanças. Contudo, o quadro 6 deste formulário, que se refere à identificação das entidades contratantes, só necessita de ser preenchido por trabalhadores independentes que reúnam todos estes critérios:

- Com serviços prestados a empresas, independentemente do fim atribuído a essa função, ou a particulares com atividade empresarial, desde que os serviços prestados não tenham sido feitos a título particular;

- Obrigados a efetuar contribuições para a Segurança Social;

- Que tenham obtido um rendimento anual igual ou superior a seis vezes o IAS (2 882,58 euros, valor em 2023);

- Que tenham obtido 50% ou mais da sua faturação de uma única entidade/cliente.

Quem não tem obrigação de entregar o anexo SS?

Estão livres desta obrigação declarativa os seguintes trabalhadores independentes:

- Cônjuges ou equiparados dos trabalhadores independentes;

- Trabalhadores independentes que prestem serviços a uma empresa ao mesmo tempo que trabalham por conta de outrem ou sejam membros de órgãos estatutários da mesma entidade contratante ou pertencente ao mesmo grupo empresarial;

- Advogados e solicitadores;

- Titulares de direitos sobre explorações agrícolas ou equiparadas, ainda que nelas desenvolvam alguma atividade, desde que da área, do tipo e da organização se deva concluir que os produtos se destinam predominantemente ao consumo dos seus titulares e dos respetivos agregados familiares e os rendimentos de atividade não ultrapassem quatro vezes o valor do IAS (1 921,72 euros, em 2023);

- Trabalhadores que exerçam em Portugal, com carácter temporário, atividade por conta própria e que provem o seu enquadramento em regime de proteção social obrigatório de outro país;

- Proprietários de embarcações de pesca local e costeira que integrem o rol de tripulação e que exerçam efetiva atividade profissional nestas embarcações;

- Apanhadores de espécies marinhas e os pescadores apeados;

- Titulares de rendimentos da categoria B resultantes exclusivamente da produção de eletricidade para autoconsumo ou através de unidades de pequena produção a partir de energias renováveis;

- Titulares de rendimentos da categoria B resultantes exclusivamente de contratos de arrendamento e de arrendamento urbano para alojamento local em moradia ou apartamento;

- Agricultores que recebam subsídios ou subvenções no âmbito da Política Agrícola Comum de montante anual inferior a quatro vezes o valor do IAS (1 921,72 euros, em 2023) e que não tenham quaisquer outros rendimentos suscetíveis de os enquadrar no regime dos Trabalhadores Independentes.

Os rendimentos de atos isolados têm de ser declarados no anexo SS?

Não. Uma das vantagens do ato isolado é o facto de não requerer a abertura de atividade junto das Finanças. Por esse motivo, quem opta por emitir este documento para faturar um serviço prestado pontualmente não tem de preencher o anexo SS.

Como preencher?

O anexo SS é composto por seis quadros. Para preenchê-los siga estes passos:

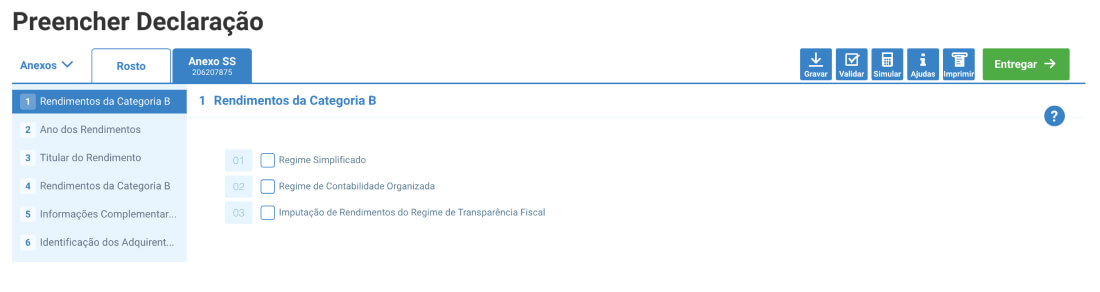

Quadro 1 – Rendimentos da Categoria B

Selecione o regime de tributação: simplificado (campo 01), contabilidade organizada (campo 02) ou imputação de rendimentos do regime de transparência fiscal (campos 03);

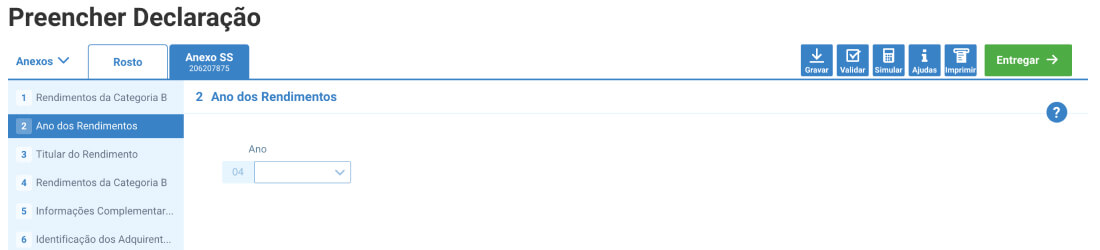

Quadro 2 – Ano dos Rendimentos

Indique o ano em que obteve os rendimentos que está a declarar (campo 04);

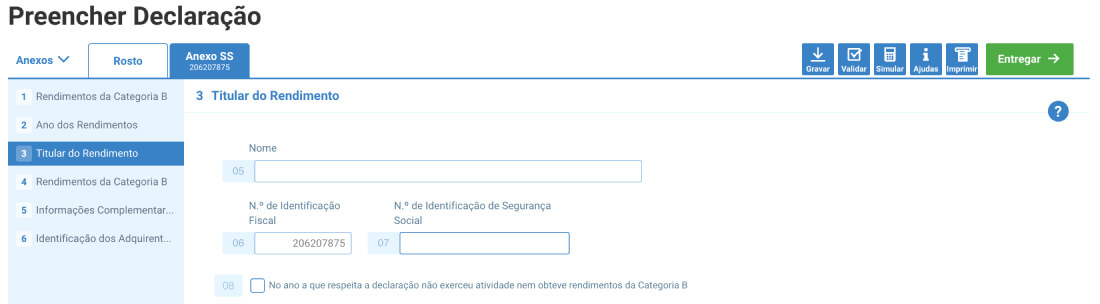

Quadro 3 – Titular do Rendimento

Insira o nome (campo 05), o NIF (campo 06) e o Número de Identificação de Segurança Social (campo 07). Se não exerceu atividade nem obteve rendimentos da categoria B, coloque um visto no campo 08. Nesse caso, não terá de preencher mais campos do anexo SS.

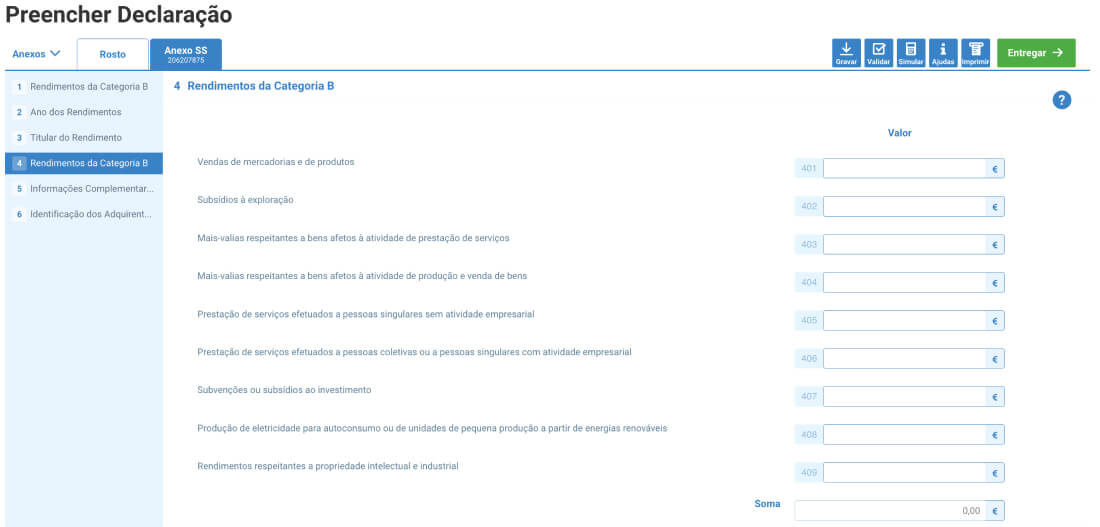

Quadro 4 – Rendimentos da Categoria B

Indique os rendimentos ilíquidos que recebeu, consoante a sua natureza (campos 401 a 409);

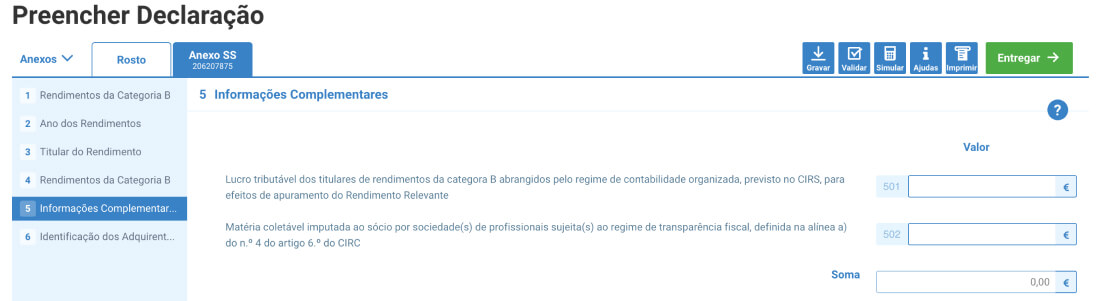

Quadro 5 – Informações Complementares

Insira o valor total do lucro tributável (campo 501). Em caso de prejuízo fiscal, preencha este campo com zeros. Se for o caso, indique a matéria tributável imputada ao sócio por sociedades de profissionais sujeitas ao regime de transparência fiscal (campo 502).

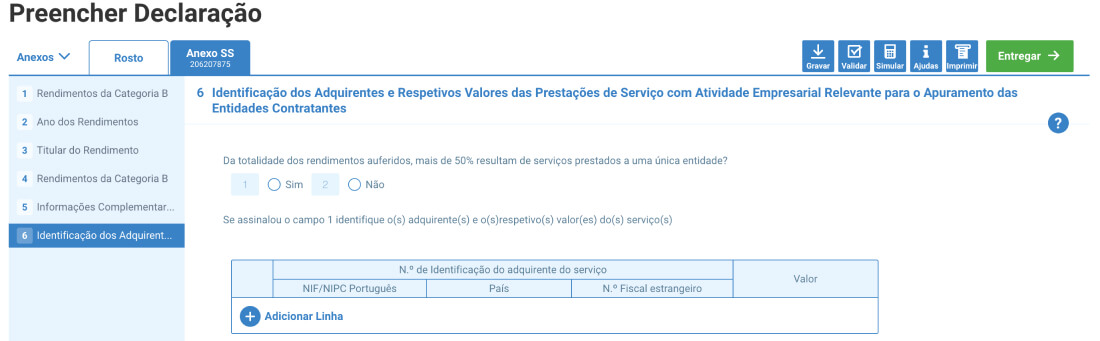

Quadro 6 –Identificação dos Adquirentes e Respetivos Valores das Prestações de Serviço com Atividade Empresarial Relevante para o Apuramento das Entidades Contratantes:

Responda à pergunta: “Da totalidade dos rendimentos auferidos, mais de 50% resultam de serviços prestados a uma única entidade?”. Se a resposta for sim, identifique a entidade à qual prestou serviços e os valores que recebeu. No caso de a entidade em causa ter sede no estrangeiro, indique, ainda, o código do país e o NIF estrangeiro.

Até quando deve ser entregue o anexo SS?

Até 30 de junho, juntamente com a declaração do IRS normal.

E se não for entregue?

Nessa situação, poderá ser aplicada uma coima entre 50 e 250 euros.

Os conteúdos do blogue Ei – Educação e Informação não dispensam a consulta da respetiva informação legal e não configuram qualquer recomendação.